Fintech Software Development

Sichere, konforme und skalierbare Softwarelösungen für Banken, Fintech-Startups und Finanzdienstleister in Deutschland und der EU. Wir entwickeln leistungsstarke Plattformen: Payments, Kreditprodukte, Scoring, KYC/AML-Workflows, interne Finanzsysteme und datengetriebene Entscheidungswerkzeuge – mit einer Architektur, die Sicherheitsprüfungen besteht und Wachstum aushält.

Gebaut für moderne Fintech-Teams

Wir arbeiten mit Unternehmen, für die eine „schöne Website" nicht reicht – sie brauchen echte Finanzinfrastruktur.

Banken und Finanzinstitute, die neue digitale Produkte starten

Fintech-Startups mit Payment-, Kredit- oder Investmentplattformen

Kartenemittenten, PSPs und Payment-Orchestrierungsplattformen

BNPL-, Consumer-Lending- und B2B-Kreditlösungen

Scoring-, Risk- und Underwriting-Teams mit Bedarf an stabilen Datenpipelines

Vermögensverwaltungen, Broker- und Investmentplattformen

Interne Teams, die Legacy-Kernsysteme über moderne APIs erschließen wollen

Typische Herausforderungen in der Fintech-Softwareentwicklung

Die meisten Fintech-Produkte scheitern nicht an der Idee, sondern an Architektur und Umsetzung.

Legacy-Kernsysteme ohne saubere API-Schicht

Manuelle Prozesse rund um KYC, Onboarding und Underwriting

Inkonsistente Daten zwischen CRM, Kernbankensystemen und Reporting

Fragile Integrationen mit Zahlungsprovidern und Kartenprozessoren

Keine klare Trennung von Business-Regeln und Infrastruktur-Code

Begrenzte Observability für Transaktionen, Fehler und Anomalien

Schwierige Security- und Compliance-Freigaben

Systeme, die unter Last und höheren Transaktionsvolumina instabil werden

Was wir für Fintech-Teams bauen

Backendsysteme für Kartenzahlungen, Überweisungen, Auszahlungen und interne Wallets:

- •Transaktions- und Buchungspipelines

- •Idempotente APIs und retry-sichere Workflows

- •Ledger- und Saldenverwaltung

- •Reconciliation-Flows und Reporting-Exports

End-to-End-Flows für Kreditprodukte:

- •Antrags- und Onboarding-Workflows

- •Scoring- und Risk-Rules Engines

- •Angebotsgenerierung und Entscheidungslogik

- •Rückzahlungspläne, Gebühren, Restrukturierung

Datenflüsse, auf die Risk- und Analytics-Teams sich verlassen können:

- •Event-getriebene Architekturen für Transaktions- und Verhaltensdaten

- •ETL/ELT-Pipelines nach ClickHouse / BigQuery / PostgreSQL

- •Feature Stores und Scoring-Inputs für ML-Modelle

- •Dashboards für Risk, Collections und Produktperformance

Integration von KYC/AML-Providern in klare, nachvollziehbare Abläufe:

- •KYC-Verifikationsflows (Dokumente, Checks, Liveness)

- •Sanktions- und PEP-Screening-Integrationen

- •Hooks für Monitoring verdächtiger Aktivitäten

- •Audit Trails, Protokolle und Case-Management-APIs

Expose deiner Fintech-Funktionen über stabile, sichere Schnittstellen:

- •REST / GraphQL / gRPC APIs mit sauberem Versioning

- •OAuth2 / JWT / Keycloak-basierte Zugriffskontrolle

- •Rate Limiting, Throttling und Missbrauchsschutz

- •Partner-Onboarding-Flows und Developer-Dokumentation

Die internen Oberflächen, mit denen dein Team wirklich arbeitet:

- •Operator-Consoles für Support- und Risk-Teams

- •Backoffice-Tools für Anpassungen, Refunds, Overrides

- •Monitoring-Dashboards für Transaktionen und Incidents

- •Rollenbasierte Zugriffssteuerung für sensible Aktionen

Wie wir mit Fintech- und Finanzteams arbeiten

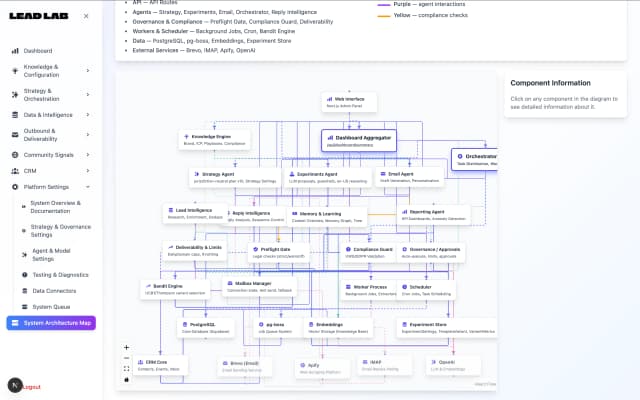

Architektur- & Compliance-Review

Analyse der bestehenden Systeme, Integrationen und regulatorischen Rahmenbedingungen (z.B. PCI-DSS, GDPR, interne Policies). Ergebnis: klare Architekturkarte und Überblick über Risiken/Tech-Debt.

Produkt- & Datendesign

Definition von Domänenmodellen, Transaktionsflows, Datenschemata und Integrationspunkten. Business-Regeln werden von Infrastruktur getrennt, damit sie sich sicher weiterentwickeln lassen.

Implementierung & Integration

Implementierung von Backend-Services, APIs, Datenpipelines und UI-Komponenten. Integration von Providern (Payments, KYC, Scoring) und bestehenden Kernsystemen.

Härtung, Tests & Observability

Load-Tests, Security-Checks, Logging, Metriken und Alerts. Wir stellen sicher, dass sich das System unter realer Nutzung vorhersehbar verhält und incidents handhabbar sind.

Launch, Übergabe & Iteration

Sicherer Go-Live, Übergabe an das interne Team und kontinuierliche Weiterentwicklung auf Basis von Daten – nicht Bauchgefühl.

Ergebnisse,

die zählen

Was Fintech-Teams typischerweise erreichen

Schnellere Time-to-Market für neue Finanzprodukte

→ Von der Idee zu produktionsreifen Systemen ohne endlose Rewrites.

Systeme, die Security- und Compliance-Prüfungen bestehen

→ Klare Architektur, auditierbare Flows, Zugriffskontrolle und Logging.

Stabile Integrationen mit Payment-, KYC- und Datenprovidern

→ Weniger Incidents, weniger manueller Aufwand, berechenbares Verhalten.

Saubere Trennung von Business-Logik und Infrastruktur

→ Einfachere Anpassung von Pricing, Regeln, Scoring oder Risk-Policies ohne Komplettbruch.

Bessere Transparenz in Transaktionen, Risiko und Performance

→ Dashboards und Monitoring für Produkt-, Risk- und Ops-Teams.

Architektur, die für Wachstum und neue Märkte bereit ist

→ Multi-Country, Multi-Currency, Multi-Product wird zur Roadmap-Frage – nicht zur Neuimplementierung.

Häufig gestellte

Fragen

Ja. Wir arbeiten regelmäßig mit Banken, lizenzierten Fintechs und Finanzdienstleistern, die unter EU-Regulierungen operieren. Unsere Architekturen sind mit GDPR, PCI-DSS, internen Sicherheitsrichtlinien und Audit-Anforderungen im Blick entwickelt.

Ja. Viele unserer Projekte umfassen die Modernisierung oder Erweiterung von Legacy-Systemen, anstatt sie zu ersetzen. Wir entwerfen saubere API-Schichten, Integrationsgrenzen und Migrationspfade, die es neuen Produkten ermöglichen, mit bestehenden Kernsystemen zu koexistieren.

Nein – aber wir entwerfen Systeme, die Compliance unterstützen. Wir ersetzen keine Rechts- oder Compliance-Teams. Stattdessen bauen wir technische Architekturen, die Compliance ermöglichen: Audit Trails, Zugriffskontrolle, Logging, Datentrennung und nachvollziehbare Entscheidungsflüsse.

Sicherheit ist von Anfang an in die Architektur eingebaut. Wir entwerfen Systeme mit klaren Vertrauensgrenzen, Least-Privilege-Zugriff, Audit-Logs und Observability. Wir unterstützen auch interne Sicherheitsprüfungen und Penetration-Testing-Phasen.

Related Services

Services that help deliver secure platforms and compliance-ready systems.

Weitere Branchen

Weitere Branchen, in denen wir Plattformen und Automatisierung liefern.